Mục Lục

- 1 1. Lending là gì?

- 2 Lending trong ngân hàng là gì?

- 3 Tìm hiểu về Lending coin là gì?

- 4 Coin Lending hoạt động như thế nào?

- 5 2. Ưu và nhược điểm của Lending Coin trong Crypto

- 6 3. Các hình thức Lending Coin trong Crypto

- 7 4. Các thông số cần quan tâm trong Lending

- 8 5. Cách hoạt động của Lending

- 9 6. Tác động của Lending tới giá Coin

Lending là gì? Lending Coin Là Gì? Làm thế nào để đầu tư lending coin hiệu quả? Dk Tech sẽ giúp bạn giải mã tất cả những vấn đề xoay quanh Lending trong crypto trong bài viết dưới đây

1. Lending là gì?

Thị trường tiền điện tử không ngừng phát triển và có số lượng người tham gia cực kỳ lớn. Tuy nhiên, ngoài việc mua bán một loại tiền tệ, còn có một xu hướng khác được mọi người quan tâm hiện nay đó là Lending. Tuy đây không phải là một chủ đề mới nhưng nhiều người vẫn chưa thực sự hiểu rõ về nó.

Lending có nghĩa là cho vay. Đó là hình thức mà người dùng sử dụng tài sản hoặc tiền của mình để cho người dùng khác (Borrowers) vay với một mức lãi suất cụ thể. Sau một thời gian sẽ trả lại gốc và lãi như đã thỏa thuận ban đầu. Người vay có thể là người dùng hoặc sàn giao dịch khác.

Lending trong ngân hàng là gì?

Lending trong ngân hàng là hoạt động cho vay – tức ngân hàng sẽ cung cấp một khoản tiền cho cá nhân, tổ chức hoặc doanh nghiệp vay, với cam kết hoàn trả trong một khoảng thời gian nhất định kèm theo lãi suất.

Một số hình thức Lending trong ngân hàng:

| Hình thức | Mô tả |

|---|---|

| Vay tín chấp | Cho vay không cần tài sản đảm bảo, dựa vào uy tín và thu nhập |

| Vay thế chấp | Cho vay có tài sản đảm bảo (như nhà đất, xe, sổ tiết kiệm…) |

| Cho vay tiêu dùng | Vay để mua sắm, du lịch, học tập,… |

| Cho vay doanh nghiệp | Vốn lưu động, đầu tư máy móc, mở rộng sản xuất… |

Tìm hiểu về Lending coin là gì?

Coin lending trong crypto (hay còn gọi là Crypto Lending) là hình thức cho vay và vay tiền điện tử giữa các bên, thông qua nền tảng trung gian hoặc giao thức phi tập trung (DeFi). Trong đó, người sở hữu coin/token có thể cho người khác vay để nhận lãi suất, còn người cần vốn có thể vay coin bằng cách thế chấp tài sản số.

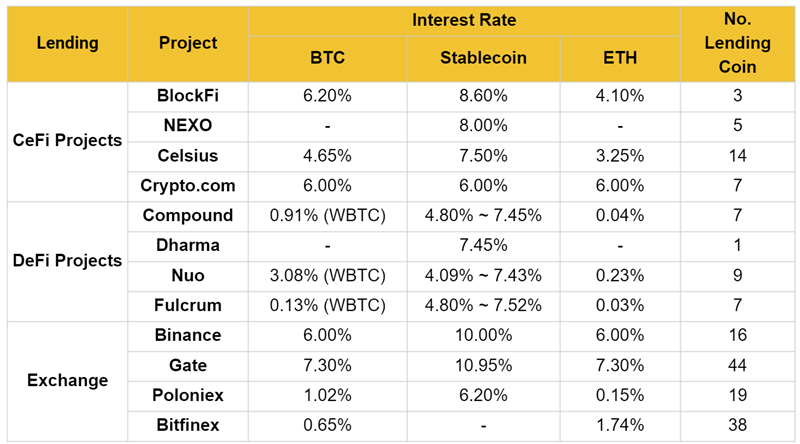

Hiện tại, người dùng có thể tạo Coin Lending tại:

- Các sàn giao dịch như Binance, Bitfinex, Poloniex, Gate.io

- Các nền tảng cho vay bao gồm: CeFi và DeFi.

- Lending trong CeFi: Là một nền tảng cho vay trong hệ thống tài chính tập trung, sẽ luôn có bên trung gian thứ ba cần được kiểm soát giữa hai bên cho vay và đi vay. Luôn đi kèm với một người giám hộ hoặc người được ủy thác. Một số nền tảng nổi bật như: Nexo, Celsius, BlockFi, Salt,…

- Lending trong DeFi: Là một nền tảng tín dụng trong tài trợ phi tập trung. Không trung gian, không tin tưởng (non-custodial). Một số nền tảng tiêu biểu như: Compound, InstaDApp, Dharma, Fulcrum, Constant, Bzx, Nuo, Maker, Aave,…

Coin Lending hoạt động như thế nào?

Giống như Lending trong ngân hàng truyền thống, nhưng ở đây mọi thứ xảy ra bằng hợp đồng thông minh (smart contract) trên blockchain.

| Bên cho vay | Bên đi vay |

|---|---|

| Gửi coin vào nền tảng để kiếm lãi suất | Cần vốn nên vay coin/token |

| Nhận lãi suất hàng ngày/tuần/tháng | Phải thế chấp crypto (như ETH, BTC) để vay |

| Không cần biết người vay là ai | Có thể mất tài sản nếu không trả đúng hạn |

Lending Coin ICO là gì? hiểu đơn giản, đây là hình thức một dự án phát hành token qua ICO, và sau đó mời gọi nhà đầu tư mua token và đem token đó đi “cho vay” để nhận lãi.

Thường hứa hẹn mức lợi nhuận cao (theo tháng/ngày) nếu bạn khóa token trong một thời gian nhất định.

Xem thêm: Staking Là Gì?

2. Ưu và nhược điểm của Lending Coin trong Crypto

Chắc hẳn qua những thông tin trên bạn đã hiểu Lending coin là gì? hãy DK Tech tiếp tục tìm hiểu về những ưu nhước điểm của lending coin nhé!

2.1 Ưu điểm của Lending Coin

- Người dùng dễ dàng cho vay coin (tài sản) mà không cần phải thực hiện nhiều thủ tục phức tạp như mở tài khoản ngân hàng hoặc xác minh thu nhập.

- Người dùng tự do cho vay số lượng coin không hoạt động của họ để nhận lãi suất, đồng thời tăng lượng coin của họ.

- Người dùng có nhiều tùy chọn về thời hạn cho việc cho vay.

- Thị trường DeFi: tạo dòng tiền và tính thanh khoản cho hệ sinh thái crypto

Ví dụ: Người vay cũng có thể là nhà giao dịch hoặc sàn giao dịch nổi tiếng như: Bitfinex, Poloniex, Binance, v.v…

2.2 Nhược điểm của Lending Coin

- Rủi ro lớn nhất trong việc cho vay là trong quá trình cho vay, giá của đồng xu sẽ giảm và tiền lãi sẽ không bù đắp được sự thiếu hụt do giá đồng xu giảm.

- Biến động giá coin mạnh → dễ bị thanh lý tài sản thế chấp

- Giao thức bị hack hoặc lỗi hợp đồng thông minh

- Rủi ro từ sàn/ứng dụng tập trung (bị sập, mất thanh khoản…)

Ví dụ: Trên Binance Lending, bạn mở lending đồng ETC với lãi suất 7% một năm trong 14 ngày.

Ngày 11/9/2019 (bắt đầu lending), giá ETC là $6.6 USD.

Ngày 25/9/2019 (khi trả gốc và lãi), giá ETC là $4.6 USD.

Nếu bạn cho vay 100 ETC, tổng số tiền bạn nhận sẽ là 100.268 ETC hoặc $661.772 USD (tính theo giá cho vay). Tuy nhiên, nếu tính theo giá ETC khi trả lãi, tổng thu về sẽ giảm 30.3% xuống còn 461.2328 USD.

Xem thêm: Dịch vụ thiết kế web mua bán tiền ảo tại DK Tech

3. Các hình thức Lending Coin trong Crypto

Hiện tại, Coin Lending bằng tiền điện tử có thể được chia thành 3 hình thức vay tiền ảo:

- P2P Lending: hình thức vay không có sự can thiệp của bên thứ 3

- Over-Collateralized Lending: vay có tài sản thế chấp cao hơn mức vay

- Under-Collateralized Lending: vay có tài sản thế chấp thấp hơn mức vay

Over-Collateralized Lending và Under-Collateralized Lending là hai hình thức sử dụng cơ chế Lending Pool.

- Người cho vay chuyển tiền được hỗ trợ vào nhóm thanh khoản (Lending Pool) và nhận lại tiền lãi.

- Người đi vay di chuyển một đồng xu khác làm tài sản thế chấp vào nhóm thanh khoản (Lending Pool) và vay đồng tiền mong muốn từ nhóm thanh khoản để trả lãi. Lãi suất được tự động tính toán theo công thức có sẵn và phụ thuộc vào cung cầu đối với từng loại tài sản trong nhóm vay.

Có 2 hình thức phổ biến:

-

Centralized Lending (Tập trung)

-

Qua sàn như: Binance Earn, Nexo, Celsius, Crypto.com

-

Ưu điểm: dễ sử dụng, có hỗ trợ người dùng

-

Nhược điểm: bạn không giữ quyền kiểm soát 100% tài sản

-

-

Decentralized Lending (Phi tập trung – DeFi)

-

Qua nền tảng như: Aave, Compound, Venus,…

-

Ưu điểm: minh bạch, không cần trung gian

-

Nhược điểm: cần kiến thức blockchain và kỹ năng sử dụng ví phi tập trung

-

Xem thêm: Các đồng coin nền tảng tiềm năng đáng mua hiện nay

3.1 Over-Collateralized Lending là gì?

Over-Collateralized Lending (cho vay quá chuẩn) là hình thức vay có tài sản thế chấp lớn hơn tài sản đi vay.

Ưu điểm Over-Collateralized Lending là người dùng có thể tận dụng tối đa số vốn của họ.

Ví dụ: trên sàn giao dịch FTX, bạn có thể gửi tiền xu và vay tiền từ sàn giao dịch để chơi hợp đồng tương lai. Điều này có nghĩa là ngoài việc thu lợi nhuận từ sự gia tăng của tài sản ban đầu, bạn còn nhận được tiền từ hợp đồng tương lai (tất nhiên là nếu bạn thắng). Tôi sẽ nói cụ thể bên dưới.

Nhưng lợi nhuận lớn đi kèm với rủi ro. Thật không may, nếu một lệnh tương lai đi ngược lại xu hướng, thua lỗ sẽ dẫn đến việc thanh lý tài sản.

Tương tự, cách này có thể áp dụng cho các dự án cho vay phổ biến hiện nay như MakerDAO, Venus,… Tất nhiên, tất cả các nền tảng đều hỗ trợ tài sản thế chấp, cùng với các thông số tài sản thế chấp và thanh toán bù trừ.

3.2 P2P Lending là gì?

P2P Lending (hay cho vay ngang hàng) đây là hình thức cho vay trực tiếp giữa người đi vay và người cho vay mà không có sự tham gia của bên thứ ba làm trung gian.

Cụ thể, hợp đồng thông minh cho phép người vay và người cho vay ký các khoản vay và thỏa thuận cho vay mà không cần trung gian. Thay vào đó, hợp đồng thông minh tự thực thi và xác thực giao dịch.

Ưu điểm chính của P2P Lending là chi phí và lãi suất cho vay thấp hơn nhiều so với hai hình thức còn lại do không cần người trung gian. Điều này cũng đảm bảo tính bảo mật của thông tin giao dịch và khách hàng. Một số dự án P2P Lending tiêu biểu: Compound, Aave, Rabit Finance, Unit Protocol,…

Xem thêm: Airdrop coin là gì?

3.3 Under-Collateralized Lending là gì?

Under-Collateralized Lending (cho vay dưới chuẩn) là hình thức cho vay có ít tài sản thế chấp hơn tài sản cho vay. Tên gọi khác của Under-Collateralized Lending này là tín chấp, dùng uy tín để vay với ít tài sản thế chấp hơn.

Tuy nhiên, tại thời điểm viết bài này, vẫn chưa rõ người dùng thông thường có thể đăng ký tín dụng như thế nào và chỉ những dự án trong danh sách trắng của dự án cho vay mới nhận được tín dụng.

Một dự án điển hình: Under-Collateralized Lending: Cream,…

4. Các thông số cần quan tâm trong Lending

Khi Lending Crypto, dù là DeFi hay CeFi, bạn nên chú ý đến các thông số quan trọng sau:

4.1 Lending Interest Rate – Tỷ lệ lãi suất

Đây là lãi suất bạn kiếm được khi vay xu/token. Tất nhiên, DK Tech muốn số lượng người cho vay (lender) hàng đầu càng cao càng tốt.

4.2 Lending Time – Thời gian cho vay

Thời hạn cho vay là khoảng thời gian mà coin/token bị khóa và cho người khác mượn, tính từ khi bắt đầu cho vay đến khi kết thúc khoản vay khi đã nhận được tất cả tiền gốc và lãi của khoản vay.

Các nền tảng thường cung cấp nhiều khoảng thời gian cho người cho vay. Cụ thể như: 7 ngày, 14 ngày, 28 ngày, 30 ngày hay 90 ngày. Trong thời gian này, số vốn đã vay không được rút ra khi đến hạn.

Xem thêm: Low cap coin là gì? Danh sách coin low cap đáng đầu tư 2023

4.3 Lending Assets – Tài sản cho vay

Nền tảng cho phép cho vay càng nhiều tiền thì người dùng càng có nhiều tùy chọn để tạo Tiền cho vay.

4.4 Lending Total Value Locked – Tổng giá trị bị khóa

Đây là tổng số tài sản bị khóa (lock) trong nền tảng. Con số này thể hiện sự quan tâm và tương tác của người dùng với nền tảng này. Càng nhiều tài sản bị khóa trong nền tảng, tác động đến giá của đồng tiền đó càng lớn.

Xem thêm: Gal coin là gì? nên đầu tư vào project galaxy (gal) không?

5. Cách hoạt động của Lending

5.1 Cách hoạt động của Lending trên các sàn giao dịch

Cho vay tiền để tài trợ cho các dịch vụ giao dịch ký quỹ (vay tiền), đây là hình thức giao dịch ký quỹ. Trong đó các nhà giao dịch vay thêm một phần tiền của họ từ các sàn giao dịch để thúc đẩy giao dịch của họ. Vậy tiền vay mượn thêm đến từ đâu?Có hai cách mà các sàn giao dịch cho phép các nhà giao dịch vay tiền.

- Cách 1: Sử dụng tiền từ dự trữ trao đổi. Do đó, khi tiền gửi hàng quý cao, các sàn giao dịch gặp vấn đề và phát sinh số tiền vay lớn. Tại thời điểm này, sàn giao dịch phải có khoản dự trữ khổng lồ để các thương nhân vay.

- Cách 2: Vay tiền từ người dùng với một mức lãi suất nhất định (ví dụ A%). Sau đó, sử dụng số tiền đó để cho vay giao dịch ký quỹ với phí ký quỹ (ví dụ B%). Thông thường A% < B%.

Cách 2 là một phương pháp tương đối phổ biến được các nhà môi giới áp dụng cho giao dịch ký quỹ. Ngoài ra, do A% thường nhỏ hơn B% nên sàn luôn tự động ghép lãi với lãi suất cho vay trong các bài toán giao dịch ký quỹ.

Đây cũng là lý do tại sao các nhà môi giới giao dịch ký quỹ thường cho vay. Xem bảng dưới đây để so sánh hai tỷ lệ này.

5.2 Cách hoạt động của các nền tảng Lending

Khi cho vay trên một sàn giao dịch, các đồng tiền tham gia cho vay được đưa vào cơ chế cho vay của giao dịch ký quỹ.

Đối với các nền tảng cho vay, số lượng tiền đã tham gia cho vay sẽ được sử dụng để cho người vay vay. Mặt khác, nền tảng này hoạt động như một trung gian và hưởng lợi từ chênh lệch giữa lãi suất đi vay và cho vay.

Ví dụ: Nền tảng NEXO bao gồm cả dịch vụ cho vay và vay cho người dùng. Sàn sẽ xuất hiện với vai trò trung gian hòa giải. NEXO thuộc nhóm CeFi (cho vay tập trung) vì đây là bên thứ ba trung gian nắm giữ lượng tiền tham gia cho vay và lãi suất.

6. Tác động của Lending tới giá Coin

Theo cơ chế cho vay, các đồng tiền tham gia cho vay bị chặn trong một khoảng thời gian. Điều này có tác động tích cực đến những đồng tiền này.

- Total Valued Lock (TVL) khi khóa một đồng xu làm giảm nguồn cung lưu hành của đồng tiền đó trong suốt thời gian cho vay.

- Nhu cầu mua coin để tham gia cho vay ngày càng tăng.

Những yếu tố này về mặt lý thuyết làm tăng giá của đồng xu. Tuy nhiên, có một yếu tố khác ảnh hưởng đến giá của đồng tiền này và khiến nó hầu như không tăng. Nói cách khác, số lượng coin liên quan đến việc khóa quá nhỏ so với tổng nguồn cung của chúng. Sự sụt giảm nguồn cung phần lớn không bị ảnh hưởng.

Ví dụ: Với Binance Coin (BNB), khi Binance công bố nền tảng cho vay của mình cho đến khi bắt đầu cho vay. Giá BNB thay đổi từ 26,26 USD lên 25,37 USD, giảm 3,4%. Tổng số lượng coin bị khóa để lending chỉ là 200.000 BNB, chiếm 0,129% tổng lượng BNB lưu hành.

Cho vay cũng là một trò chơi giao dịch có ký quỹ. Đây là một thuyết âm mưu mà nhóm của tôi và tôi đã thấy rằng chúng ta có thể liên quan đến:

- Khi cho vay, sàn giao dịch nắm giữ một lượng lớn tiền (tiền gửi từ người cho vay).

- Các sàn giao dịch có thể sử dụng số tiền đó để bán tiền và hạ giá xuống.

- Sau đó dùng số tiền đó để mua với giá thấp hơn.

Ví dụ: Vào ngày 28 tháng 8 năm 2019, Binance bắt đầu cho vay BNB. Giá BNB = 25,37 USD. Điểm thấp nhất so với thời điểm đó là 14,2 USD vào ngày 26/9/2018. Trong khoảng thời gian 28 ngày này, có tổng cộng 7 khoản vay BNB được thực hiện trên Binance, với tổng số 2.643.040 BNB bị khóa, chiếm 1,7% tổng nguồn cung.

DK Tech hi vọng qua bài viết này đã giới thiệu cho mọi người hiểu Lending Coin là gì trong thị trường Crypto. Hi vọng bạn đã có cái nhìn tổng quan và lựa chọn được hình thức tín dụng phù hợp với nhu cầu của mình.